Brief des Vorstands | Über diesen Bericht | Management von Nachhaltigkeit | Corporate Governance | Organe und Management der Gesellschaft | Bericht des Aufsichtsrats | Die Zukunft im Blick | Konzernlagebericht | Produkte | Sicherheit und Gesundheit | Umwelt | Personal | Gesellschaftliches Engagement | Konzernabschluss (Kurzfassung) | Mehrjahresübersicht | Fortschrittsmitteilungen zu Global Compact | ALTANA weltweit | Anteilsbesitzliste | Übersicht zum Bericht | Kontakt

Wirtschaftliche Rahmenbedingungen

Gesamtwirtschaftliche Rahmenbedingungen

Die Dynamik der globalen Konjunkturentwicklung hat im Laufe des Jahres 2019 weiter nachgelassen. Der Internationale Währungsfonds (IWF) schätzt aktuell den Anstieg des globalen Wirtschaftswachstums mit 2,9 % und damit niedriger als im Vorjahr (3,6 %) ein. Der in 2019 zunehmend eskalierte Handelskonflikt zwischen den USA und China, die im Vergleich zu den Vorjahren nachlassende Nachfrage in Asien, und hier insbesondere in China, sowie die Unsicherheiten um den Austritt des Vereinigten Königreichs aus der Europäischen Union verstärkten die bereits vorhandene wirtschaftliche Abschwächung. Dieser Trend spiegelt sich nahezu in allen Regionen wider, insbesondere jedoch in den etablierten Industrienationen. Nur in Japan verlief die Konjunkturentwicklung besser als im Vorjahr.

Der Euro-Raum zeigt mit erwarteten 1,2 % ein niedrigeres Wachstum als noch im vorangegangenen Jahr 2018 (1,9 %). Alle wesentlichen Volkswirtschaften in Europa weisen eine nahezu gleichlaufende Entwicklung der Konjunktur auf und waren von einer insgesamt abflauenden Dynamik gekennzeichnet. Insbesondere Deutschland verzeichnete nach Einschätzung des IWF ein deutlich eingetrübtes Wirtschaftswachstum, das mit 0,5 % wesentlich unter dem Vorjahr (1,5 %) lag. In den beiden vorangegangenen Jahren war die Wachstumsdynamik ausgeprägter. Gestützt wurde das Wachstum 2019 im Wesentlichen durch den Konsum. Die privaten und staatlichen Konsumausgaben wuchsen stärker als in den beiden Jahren zuvor.

Die konjunkturelle Dynamik in den Ländern Amerikas verlief nach aktuellen Schätzungen des IWF 2019 ebenfalls auf einem niedrigeren Niveau als 2018. Die USA wiesen demnach einen Rückgang des Wirtschaftswachstums von 2,9 % im Vorjahr auf 2,3 % im Jahr 2019 aus. Ebenfalls abgeschwächt zeigt sich mit einer Zunahme von 1,5 % die Konjunkturentwicklung in Kanada (Vorjahr: 1,9 %). Auf einem unverändert niedrigeren Niveau liegt das Konjunkturwachstum in den wesentlichen lateinamerikanischen Volkswirtschaften. Insbesondere die Wirtschaft in Brasilien hat mit 1,2 % kein höheres Wachstum als im Vorjahr (+ 1,3 %) erreicht. Mexiko dagegen zeigt nach 2,1 % Wachstum im Vorjahr in 2019 eine Stagnation (0 %).

Das Wachstum in Asien verlangsamte sich ebenfalls, lag 2019 aber immer noch auf einem im Vergleich zu anderen Regionen hohen Niveau. China erreichte mit Zuwächsen von 6,1 % nicht die Steigerungsrate von 6,6 % im Vorjahr. Die Wachstumsrate in Indien sank von 6,8 % im Vorjahr in 2019 deutlicher auf 4,8 %. Die größten Volkswirtschaften Südostasiens (ASEAN-5) konnten mit einem Plus von 4,7 % ebenfalls nicht das Wachstum des Vorjahres erreichen (5,2 %). In Japan hingegen beschleunigte sich der Anstieg der Wirtschaftsleistung von 0,3 % auf 1,0 %.

Branchenspezifische Rahmenbedingungen

Die Branchenvereinigung American Chemistry Council (ACC) schätzt das Wachstum der globalen Chemieproduktion im abgeschlossenen Geschäftsjahr auf 1,2 % ein und somit wieder leicht oberhalb des Wachstums in 2018 (1,0 %). Damit sollte sich die Wachstumsdynamik in der Chemieproduktion entgegen dem Trend der globalen Wirtschaftsleistung erhöhen.

Die regionalen Veränderungen der Chemieproduktion spiegeln jedoch nicht in allen Ländern die regionale Entwicklung der allgemeinen Wirtschaftsleistung wider. Der in Europa größte Chemieproduzent Deutschland verzeichnete 2019 nach Einschätzung des Branchenverbands VCI erneut einen deutlichen Rückgang des Produktionsvolumens (ohne Berücksichtigung der Pharmabranche) von 2,5 %. Andere für die Chemieindustrie wesentliche Länder Europas verzeichneten hingegen nach Einschätzung des ACC teilweise eine positive Entwicklung der Chemieproduktion, u. a. das Vereinigte Königreich (+ 1,1 %), Frankreich (+ 0,9 %) und Italien (+ 0,6 %). In der gesamten Region Europa sank die Chemieproduktion um 0,4 %.

In den USA reduzierte sich der Anstieg der Chemieproduktion insbesondere aufgrund der Handelsstreitigkeiten zwischen China und den USA deutlich auf 0,6 % (Vorjahr: 3,8 %). In Lateinamerika zeigte das Wachstum der Chemieproduktion ebenfalls eine rückläufige Entwicklung zum Vorjahr, wenn auch auf deutlich niedrigerem Niveau.

Die Chemiebranche im Raum Asien-Pazifik war im abgeschlossenen Geschäftsjahr wieder der größte regionale Treiber für das globale Wachstum. Das ACC schätzt den Produktionszuwachs in dieser Region auf 3,1 %, nach einem Stillstand im Vorjahr (0,1 %). Die hohe Dynamik beruht vor allem auf der Entwicklung der Chemieproduktion in China mit einem Zuwachs von 4,9 % in 2019. In Korea und Japan hingegen war das Wachstum deutlich niedriger als noch im Vorjahr.

In den ersten Monaten 2019 stieg der Preis für ein Barrel der Sorte Brent zunächst kontinuierlich von knapp 55 US-Dollar auf bis zu 75 US-Dollar. Ab Juni schwächte sich der Preis zunächst spürbar ab und fiel angesichts einer befürchteten weiteren Verschärfung der Handelskonflikte und der schleppenden Industriekonjunktur wieder auf das Niveau von Anfang des Jahres. Die Ölpreise legten im Verlauf des Dezembers dann wieder kräftig zu und schlossen das Jahr mit 67 US-Dollar. Als Ursache für den Anstieg gilt unter anderem der kommunizierte Durchbruch bei den Verhandlungen zur Entschärfung des Handelsstreits zwischen den USA und China, der die Ölpreise zuvor immer wieder belastet hatte. Im Jahresdurchschnitt lag das Preisniveau 2019 somit unter dem Niveau des Vorjahres.

Darstellung für die Geschäftsentwicklung wesentlicher Ereignisse

Nicht-operative Effekte haben 2019 bei ALTANA sowohl die Ertrags- und Finanzlage als auch die Vermögenslage beeinflusst. Im Juli 2019 erwarb ALTANA im Rahmen eines Asset Deals das Geschäft für Prüfinstrumente und sonstigen Laborbedarf der amerikanischen Paul N. Gardner Company, Inc. Die Aktivitäten wurden in den Geschäftsbereich BYK integriert und haben die Umsatzentwicklung leicht positiv beeinflusst. Die zum Jahresende 2019 erworbenen Aktivitäten im Drahtlackgeschäft der Hubergroup India Private Ltd. hingegen haben im abgeschlossenen Geschäftsjahr noch keinen Umsatz- oder Ergebnisbeitrag für den Geschäftsbereich ELANTAS erwirtschaftet.

Die Entwicklung der für ALTANA wesentlichen Wechselkursrelationen zur Konzernwährung Euro hatte 2019 einen positiven Einfluss auf die Umsatzentwicklung und einen leicht negativen auf die Ergebnisentwicklung. Der durchschnittliche Wechselkurs des Euro zum US-Dollar lag mit 1,12 US-Dollar / Euro unter dem Vorjahr (1,18 US-Dollar / Euro). Effekte aus veränderten Wechselkursrelationen resultierten zudem aus einem weiteren Rückgang des durchschnittlichen Wechselkurses des Euro zum chinesischen Renminbi von 7,81 Renminbi / Euro auf 7,74 Renminbi / Euro. Auch andere für die Geschäftskennzahlen wesentliche Währungen haben sich im Verhältnis zur Konzernwährung Euro im Jahresdurchschnitt verändert. Die Effekte aus der Translation von Abschlüssen bedeutender Nicht-Euro-Konzerngesellschaften auf Positionen der Gewinn- und Verlustrechnung 2019 waren insgesamt positiv. Ebenso resultierten aus Differenzen bei den Kursen zum Bilanzstichtag positive Effekte auf Bilanzpositionen im Vergleich zum Vorjahr.

Umsatzentwicklung Konzern

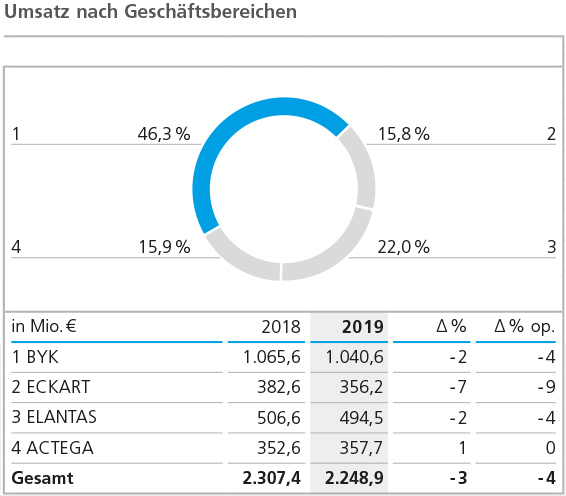

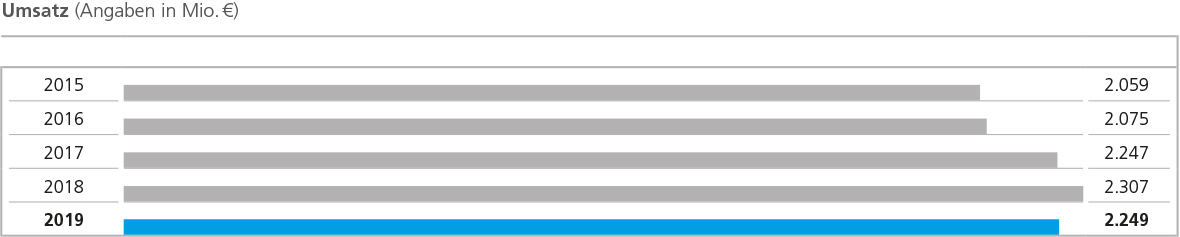

Der Konzernumsatz erreichte 2019 insgesamt 2.248,9 Mio. € und sank damit um 3 % bzw. 58,5 Mio. € gegenüber dem Vorjahr (2.307,4 Mio. €). Nicht-operative Effekte haben die Umsatzentwicklung insgesamt positiv beeinflusst. Aus Wechselkursveränderungen, vor allem aus der veränderten Relation des Euro zum US-Dollar, resultierte ein Umsatzanstieg von 1 %. Durch die Mitte 2019 getätigte Akquisition des Geschäfts der Paul N. Gardner in den USA (Geschäftsbereich BYK) hat sich der Konzernumsatz um 4,1 Mio. € erhöht. Bereinigt um diese Wechselkurs- und Akquisitionseffekte lag der Konzernumsatz 4 % unter dem Vorjahr.

Damit haben wir das zum Jahresbeginn für 2019 prognostizierte operative Umsatzwachstum in einem Korridor zwischen 1 % und 5 % nicht erreicht. Maßgebliche Gründe für die Unterschreitung waren die schleppende Nachfrage aus wichtigen Industriebereichen, insbesondere dem Automobilsektor, und die allgemeine wirtschaftliche Abschwächung, vor allem die nachlassende Konjunkturdynamik in China. Der Rückgang ist dabei nahezu ausschließlich auf eine nachfragebedingt reduzierte Absatzmenge zurückzuführen, die alle Geschäftsbereiche – wenn auch in unterschiedlicher Ausprägung – betraf.

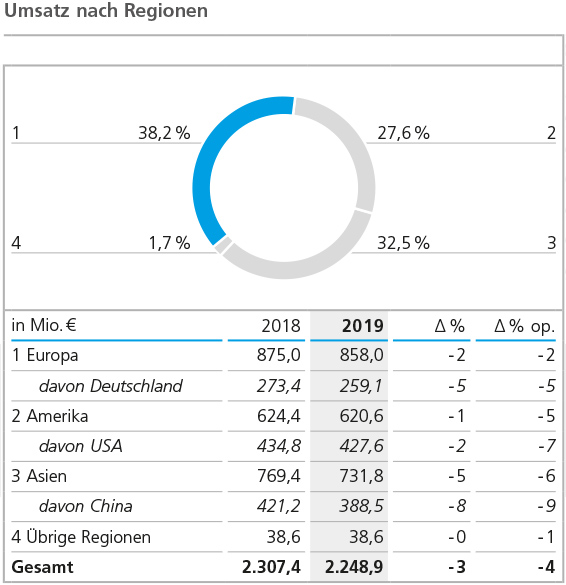

Die regionale Absatz- und Umsatzstruktur hat sich im Vergleich zum Vorjahr nur leicht verschoben. Mit einem Anteil von unverändert 38 % am gesamten Konzernumsatz stellt die Region Europa weiterhin den bedeutendsten Absatzraum für ALTANA dar. Sowohl nominal als auch operativ lag der Umsatz in Europa 2 % unter dem Vorjahreswert. In den meisten für ALTANA wichtigen Absatzmärkten der Region entwickelte sich der Umsatz rückläufig. Insbesondere im Heimatmarkt Deutschland konnten die erwirtschafteten Umsatzerlöse nicht an den Vorjahreswert anknüpfen. Nur in Italien, Großbritannien und einigen osteuropäischen Ländern wurde der Umsatz aus dem Vorjahr übertroffen.

Der Umsatz in der Region Amerika lag 2019 leicht unter dem Vorjahrswert. Bereinigt um positive Wechselkurs- und Akquisitionseffekte betrug der operative Rückgang 5 %. Der Umsatz in den USA – mit einem Umsatzanteil von 19 % weiterhin der größte einzelne Absatzmarkt für ALTANA – sank operativ um 7 %. Ein wesentlicher Grund für diesen Rückgang war eine Reduzierung der Explorationsaktivitäten. Infolge des im Jahresdurchschnitt gesunkenen Rohölpreisniveaus ging die Erschließung neuer Förderquellen in den USA zurück, weshalb sich die Nachfrage nach entsprechenden Spezialprodukten des Geschäftsbereichs BYK im Vergleich zum Vorjahr deutlich reduziert hat. In Brasilien und anderen wesentlichen lateinamerikanischen Märkten dagegen wuchs der Umsatz im Vergleich zum Vorjahr operativ leicht. Insgesamt ist der Anteil Amerikas am Konzernumsatz leicht auf 28 % (Vorjahr: 27 %) gestiegen. Die Region Asien verbuchte im zurückliegenden Geschäftsjahr unverändert 33 % der Konzernumsätze. Operativ erreichten die Umsätze allerdings nicht das Niveau aus 2018 und sanken um 6 %. Vor allem das deutlich schwächere Wirtschaftswachstum in China wirkte sich in einer rückläufigen Nachfrage nach den Produkten und Dienstleistungen des Konzerns in der Region aus. China ist mit einem Umsatzanteil von 17 % (Vorjahr: 18 %) weiterhin der zweitgrößte Absatzmarkt für ALTANA.

Umsatzentwicklung BYK

Die Umsatzerlöse im Geschäftsbereich BYK gingen im Geschäftsjahr 2019 um 2 % bzw. 25,0 Mio. € auf 1.040,6 Mio. € (Vorjahr: 1.065,6 Mio. €) zurück. Darin sind positive Wechselkursveränderungen sowie Akquisitionseffekte durch die Übernahme der Mitte des Jahres erworbenen Geschäftsaktivitäten von Paul N. Gardner in den USA enthalten. Bereinigt um diese beiden Auswirkungen lag der Umsatz operativ 4 % unter dem Vorjahr.

BYK verzeichnete im Jahr 2019 in nahezu allen Märkten und Regionen einen Umsatzrückgang. Die Auswirkungen des grundsätzlich schwierigen gesamtwirtschaftlichen Umfelds und insbesondere der schwachen Nachfrage aus der Automobilindustrie zeigten sich in einer gegenüber dem Vorjahr deutlich gesunkenen Nachfrage. Ein wesentlicher Anteil des Umsatzrückgangs entfiel auch auf das Geschäft mit Additiven für die Kunststoffindustrie und auf eine reduzierte Nachfrage im Bereich Öl und Gas aufgrund der im Jahresverlauf gesunkenen Rohölpreise. Hingegen konnten die Vorjahresumsätze des Geschäfts mit Mess- und Prüfinstrumenten dank der in der Jahresmitte 2019 erfolgten Akquisition leicht übertroffen werden.

Regional waren von der rückläufigen operativen Umsatzentwicklung vor allem die Regionen Asien und Amerika betroffen. Die Entwicklung in der Region Asien war vor allem durch den deutlichen operativen Umsatzrückgang in China – dem für BYK zweitgrößten Einzelmarkt – negativ beeinflusst. Dies konnte nicht durch leichte operative Umsatzzuwächse in einigen Ländern Asiens, wie Indien und Thailand, kompensiert werden. Rückläufig verlief auch die operative Umsatzentwicklung in der Region Amerika. Insbesondere im größten Einzelmarkt USA sank der Umsatz spürbar. In Brasilien dagegen lag der Umsatz auf Vorjahresniveau. Bereinigt um positive Wechselkurs- sowie Akquisitionseffekte zeigte die Region Amerika, ähnlich wie in Asien, insgesamt eine rückläufige Entwicklung gegenüber dem Vorjahr. In Europa sanken die Umsätze dagegen nur leicht. Ein deutlicher Rückgang insbesondere in Deutschland wurde durch ein Wachstum in anderen bedeutenden Märkten des Kontinents wie Großbritannien, Italien und der Türkei teilweise kompensiert.

Umsatzentwicklung ECKART

Der Geschäftsbereich ECKART erwirtschaftete 2019 Umsätze von 356,2 Mio. € (Vorjahr: 382,6 Mio. €). Der Rückgang von 7 % gegenüber dem Vorjahr war durch positive Wechselkurseffekte beeinflusst. Bereinigt um diese Effekte sank der Umsatz operativ um 9 %. Davon entfielen 3 %-Punkte auf die Einstellung eines margenschwachen Handelsgeschäfts in China. Die Umsatzentwicklung im Kerngeschäft wurde insbesondere durch die rückläufige Nachfrage in der Automobilindustrie, aber auch bei anderen industriellen Anwendungen gebremst.

Das grundsätzlich schwierige Marktumfeld spiegelte sich 2019 in nahezu allen Regionen wider. In China hinterließ der 2019 vollzogene Rückzug aus dem Handelsgeschäft deutliche Spuren in der Umsatzentwicklung. In Kombination mit einem grundsätzlich rückläufigen Wachstum im chinesischen Markt lagen die Umsätze in Asien unter dem Niveau des Vorjahres. Auch in der Region Amerika lag der Umsatz operativ deutlich unter 2018. Eine schwache Absatzentwicklung in Deutschland belastete die Geschäftstätigkeit von ECKART in Europa, wenn auch nicht ganz so deutlich wie in Asien und in Amerika.

Umsatzentwicklung ELANTAS

Im Geschäftsbereich ELANTAS reduzierte sich der Umsatz im Jahr 2019 um 2 % bzw. 12,0 Mio. € auf 494,5 Mio. € (Vorjahr: 506,6 Mio. €). Bereinigt um positive Währungseinflüsse betrug der operative Umsatzrückgang 4 %. Diese Entwicklung beruht sowohl auf gesunkenen Absatzmengen im Vergleich zum Vorjahr als auch auf einem veränderten Produktmix. Wesentlicher Treiber für den Absatzrückgang der Elektroisolierprodukte war auch hier die allgemein schwächere wirtschaftliche Lage. Diese Entwicklung spiegelte sich 2019 in allen wesentlichen Geschäftsfeldern von ELANTAS wider.

Die regionale Umsatzdynamik war uneinheitlich. In der Region Amerika erreichte ELANTAS ein Umsatzwachstum. Bereinigt um die positiven Wechselkurseffekte lag der Umsatz auf Vorjahresniveau. In Europa und in Asien dagegen verzeichnete der Geschäftsbereich in allen wichtigen Absatzmärkten rückläufige Entwicklungen, welche insbesondere durch die schwache Nachfrage in China, dem wichtigsten Einzelmarkt für ELANTAS, sowie in Deutschland und in Italien geprägt waren.

Umsatzentwicklung ACTEGA

Mit einem Umsatz von 357,7 Mio. € (Vorjahr: 352,6 Mio. €) erzielte der Geschäftsbereich ACTEGA mit 1% als einziger in der ALTANA Gruppe einen nominalen Zuwachs gegenüber 2018. Dieser Anstieg wurde durch positive Wechselkurseffekte begünstigt. Bereinigt um diesen Einfluss lag der Umsatz operativ leicht über Vorjahresniveau. Dabei stand eine geringfügig gesunkene Absatzmenge positiven Effekten aus einem veränderten Produktmix und einem etwas höheren Preisniveau gegenüber.

In den wesentlichen Anwendungsfeldern entwickelte sich das Geschäft von ACTEGA positiv. So konnten die Aktivitäten mit funktionalen Produkten für Lebensmittelverpackungen gegenüber dem Vorjahr teilweise deutlich gesteigert werden. Rückläufige Umsätze verzeichnete ACTEGA hingegen im Geschäft mit flexiblen Verpackungen sowie Zeitschriften und Druckbeilagen.

Die regionale Absatzstruktur im Geschäftsbereich ACTEGA hat sich 2019 nicht wesentlich verändert. Die Entwicklung in den Kernregionen verlief bis auf den Absatzmarkt in den USA insgesamt betrachtet positiv. In der größten Region Europa bewegten sich die Umsatzerlöse leicht über Vorjahresniveau. Hier konnte mit einem operativen Wachstum insbesondere in Deutschland ein Rückgang in anderen Ländern Europas überkompensiert werden. In der Region Amerika stiegen die Umsatzerlöse nominal gegenüber dem Vorjahr. Bereinigt um positive Wechselkurseffekte aufgrund der US-Dollar-Entwicklung lagen sie operativ unter dem Niveau von 2018. In den USA, dem größten Einzelmarkt, sanken die Umsätze operativ deutlich gegenüber dem Vorjahr, während sie in Brasilien kräftig zulegten. Auch in Asien konnte der Geschäftsbereich im Jahr 2019 sein Umsatzniveau als einziger Geschäftsbereich weiter erhöhen.

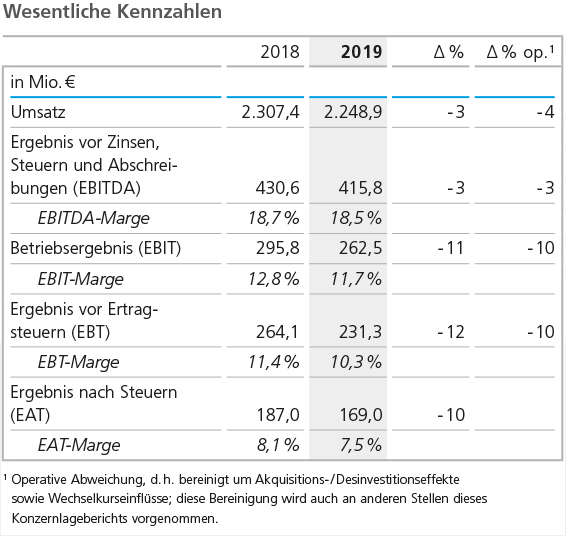

Ertragslage

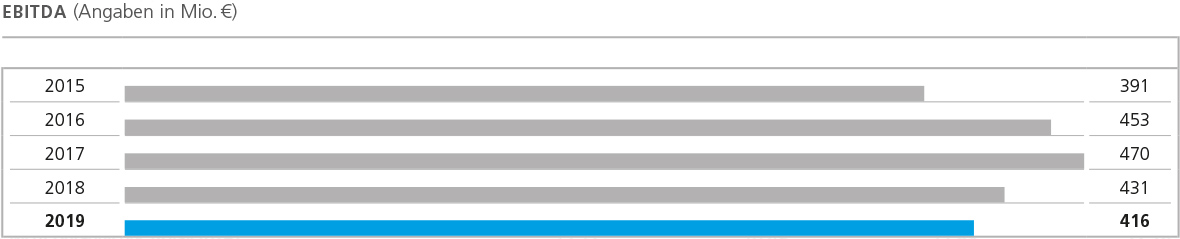

Der operative Umsatzrückgang spiegelt sich auch in einer rückläufigen Ertragslage wider. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) sank gegenüber dem Vorjahr um 3 % bzw. 14,8 Mio. € auf 415,8 Mio. € (Vorjahr: 430,6 Mio. €). Da negative Akquisitions- und Wechselkurseffekte nur einen geringen Einfluss auf das Ergebnis hatten, betrug auch der um diese Einflüsse bereinigte operative Rückgang 3 %. Die im Geschäftsjahr 2019 erzielte EBITDA-Marge liegt mit 18,5 % (Vorjahr: 18,7 %) hingegen wieder in unserem strategischen Zielkorridor von 18 % bis 20 %. Dies konnte durch umfangreiche Maßnahmen zur Kostenbegrenzung erreicht werden, die angesichts der sich abzeichnendean nachlassenden Nachfragedynamik bereits im vierten Quartal 2018 eingeleitet wurden.

Die für ALTANA wichtigste Kostengröße, die variablen Rohstoff- und Verpackungskosten, hat sich im relativen Verhältnis positiv entwickelt. Die Materialeinsatzquote, das Verhältnis dieser Kosten zum Umsatz, reduzierte sich 2019 auf 42,7 % (Vorjahr: 43,8 %). Von diesem Trend profitierten alle vier Geschäftsbereiche, wenn auch in unterschiedlicher Intensität.

Bei den wesentlichen sonstigen Kostengrößen erhöhten sich insbesondere die Personalkosten und die Abschreibungen. Die Personalaufwendungen stiegen um 6 %. Maßgebliche Treiber dafür waren die allgemeinen Tarifkostensteigerungen, Wechselkurseffekte sowie die Einstellungen des Vorjahres. Die Quote der gesamten Personalkosten im Verhältnis zum Umsatz erhöhte sich aufgrund des rückläufigen Umsatzes auf 22,7 % (Vorjahr: 20,9 %). Die Abschreibungen erhöhten sich infolge der hohen Investitionen in Sachanlagen sowie der erstmaligen Berücksichtigung von Abschreibungen auf Nutzungsrechte aus Leasingverträgen. Der überproportionale Anstieg sowohl der Abschreibungen als auch der Personalkosten beeinflusste alle Funktionskostenbereiche.

Generell hat sich die Struktur der Funktionskosten 2019 nur unwesentlich im Vergleich zu 2018 verändert. Innerhalb der Produktionskosten sind insbesondere die Personalkosten und die Abschreibungen, aufgrund des strategischen Ausbaus unserer Standorte und der Erweiterung der Produktionskapazitäten, überproportional gestiegen. Andere wesentliche Kostenarten im Produktionsbereich entwickelten sich dagegen stabil oder rückläufig.

Die Vertriebskosten reduzierten sich 2019 im Vergleich zum Vorjahr leicht, das relative Verhältnis zum Umsatz hat sich aufgrund der rückläufigen Umsatzentwicklung jedoch geringfügig erhöht. Treiber für den Rückgang der Vertriebskosten waren insbesondere niedrigere Vertriebsprovisionen sowie geringere Reise- und Messekosten, gestiegen hingegen sind Personalaufwendungen und Abschreibungen.

Von allen Funktionskostenbereichen wiesen die Forschungs- und Entwicklungskosten 2019 wie im Vorjahr das stärkste Wachstum auf. Bedingt durch den kontinuierlichen Ausbau der Entwicklungstätigkeiten in nahezu allen Geschäftsbereichen sowie den Ausbau der strategischen Aktivitäten zum Aufbau zukünftiger Geschäftsfelder hat sich auch die Quote der Forschungs- und Entwicklungskosten im Verhältnis zum Umsatz von 6,7 % auf 7,4 % erhöht. Getrieben wurde dieser Trend zusätzlich durch Initiativen im Bereich der anwendungsorientierten Forschung und intensivierten Aktivitäten in der Entwicklung neuer Technologien mit dem Zweck der Markteinführung innovativer Produkte. Um diese Ziele erfolgreich umzusetzen, haben wir 2019 unsere Investitionen in Personal und Labore intensiviert, was innerhalb des Funktionsbereichs Forschung und Entwicklung insbesondere zu erhöhten Personalaufwendungen sowie Abschreibungen geführt hat.

Die Verwaltungskosten sind 2019 gegenüber 2018 gesunken und die Verwaltungskostenquote im Verhältnis zum Umsatz zeigt eine stabile Entwicklung auf Vorjahresniveau.

Der Saldo der Sonstigen betrieblichen Erträge und Aufwendungen liegt unter dem Vorjahreswert. Diese Entwicklung ist nahezu ausschließlich auf einmalige Sonderaufwendungen in 2019 durch die Harmonisierung der Organoclay-Produktgruppe im Geschäftsbereich BYK zurückzuführen. Das Ergebnis vor Zinsen und Steuern (EBIT) erreichte 262,5 Mio. € und lag damit operativ 10 % unter dem Vorjahreswert (295,8 Mio. €).

Das Finanzergebnis war mit 7,9 Mio. € signifikant besser als 2018 (- 7,2 Mio. €). Hintergrund für die Verbesserung waren insbesondere erhaltene Zinserträge aus steuerlichen Verständigungsverfahren sowie Wertveränderungen bei Beteiligungen und einer ausstehenden Earn-out-Verpflichtung aus einer Akquisition. Demgegenüber verschlechterte sich das Ergebnis aus at equity bilanzierten Unternehmen von - 24,5 Mio. € im Vorjahr auf - 39,1 Mio. € im Geschäftsjahr 2019. Dieser Rückgang beruht auf dem höheren Jahresverlust der israelischen Landa Corporation Ltd. aufgrund der im Geschäftsjahr 2019 im Zuge der begonnenen Markteinführung planmäßig erhöhten Aufwendungen der künftigen Digitaldrucklösungen. Hinzu kam die erstmalige Berücksichtigung von Abschreibungen der zum Zeitpunkt der Akquisition identifizierten Entwicklungskosten.

Das Ergebnis vor Steuern (EBT) sank auf 231,3 Mio. € (Vorjahr: 264,1 Mio. €), das Ergebnis nach Steuern (EAT) auf 169,0 Mio. € (Vorjahr: 187,0 Mio. €). Die Ertragsteuern lagen aufgrund des Ergebnisrückgangs erwartungsgemäß unter dem Niveau des Vorjahres. Zusätzlich positiv beeinflusst wurde die Ertragsteuerbelastung durch erhaltene Steuererträge aus steuerlichen Verständigungsverfahren.

Investitionen

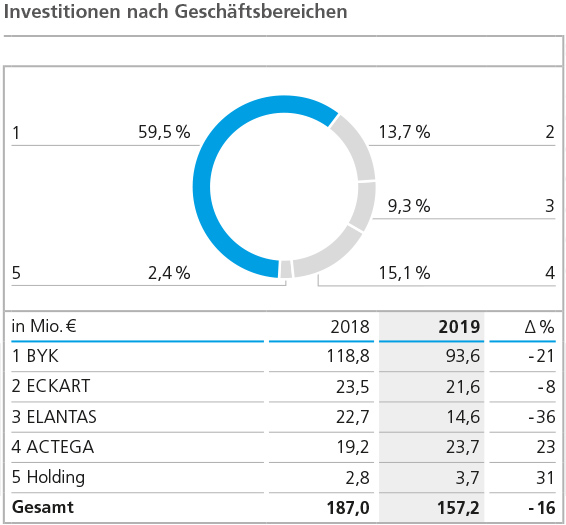

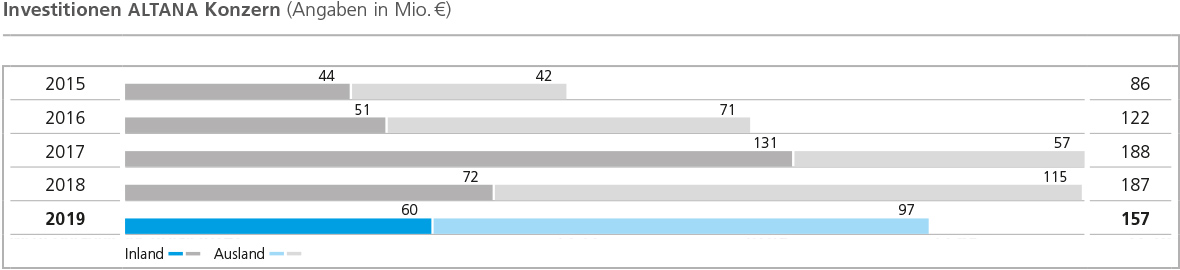

ALTANA investierte im zurückliegenden Geschäftsjahr insgesamt 157,2 Mio. € in Immaterielle Vermögenswerte und Sachanlagen (ohne Berücksichtigung des Zugangs von Investitionen zum Umsatz, lag mit 7,0 % aufgrund zahlreicher strategischer Wachstumsprojekte oberhalb unseres langfristigen Zielkorridors von 5 % bis 6 %.

Insgesamt entfielen 146,9 Mio. € (Vorjahr: 171,8 Mio. €) auf Investitionen in Sachanlagen. Seit mehreren Jahren werden Großprojekte zum strategischen Ausbau von Produktions- und Laborkapazitäten durchgeführt. Die Investitionen in Immaterielle Vermögenswerte erreichten im abgeschlossenen Geschäftsjahr 10,3 Mio. €, nach 15,2 Mio. € in 2018.

Im abgeschlossenen Geschäftsjahr hat sich die regionale Verteilung der Investitionen nicht wesentlich verändert. Der Anteil Europas lag gegenüber 2018 nahezu unverändert bei 49 % (Vorjahr: 51 %), wobei wie in Vorjahren der größte Anteil in Europa auf deutsche Standorte entfiel. Die Region Amerika verbuchte im abgeschlossenen Geschäftsjahr hingegen mit 40 % einen Anstieg (Vorjahr: 31 %), der Anteil Asiens reduzierte sich im Gegenzug und erreichte 11 % (Vorjahr: 18 %).

Der Geschäftsbereich BYK investierte 2019 insgesamt 93,6 Mio. € und damit weniger als im Vorjahr (118,8 Mio. €). Schwerpunkte der Investitionstätigkeit lagen wie in 2018 auf dem Ausbau der Produktionskapazitäten für Rheologie-Additive in den USA sowie auf einem Standort in China. Weitere Investitionen betrafen neben Forschungs- und Entwicklungskapazitäten an verschiedenen Standorten eine Anlage zur Durchführung automatisierter Produktuntersuchungen für Additive am Standort Wesel sowie strategische Digitalisierungsprojekte.

Das Investitionsvolumen im Geschäftsbereich ECKART lag mit 21,6 Mio. € (Vorjahr: 23,5 Mio. €) leicht unter dem Vorjahreswert. Die mit Abstand wesentlichsten Anteile entfielen hälftig auf den größten Standort des Geschäftsbereichs in Güntersthal und einen Standort in den USA.

Der Geschäftsbereich ELANTAS investierte mit 14,6 Mio. € einen deutlich geringeren Betrag in Sachanlagen und Immaterielle Vermögenswerte als im Vorjahr (22,7 Mio. €). Im abgeschlossenen Geschäftsjahr investierte der Geschäftsbereich insbesondere an seinen Standorten in Italien und in den USA.

Mit 23,7 Mio. € investierte der Geschäftsbereich ACTEGA auf einem höheren Niveau als noch in 2018 (19,2 Mio. €). Die Investitionen im abgeschlossenen Geschäftsjahr betrafen überwiegend den Ausbau von Produktionskapazitäten und den Bau eines neuen Innovationszentrums an einem deutschen Standort des Geschäftsbereichs. Auch an den Standorten in den USA und in Brasilien wurde mehr investiert als in Vorjahren.

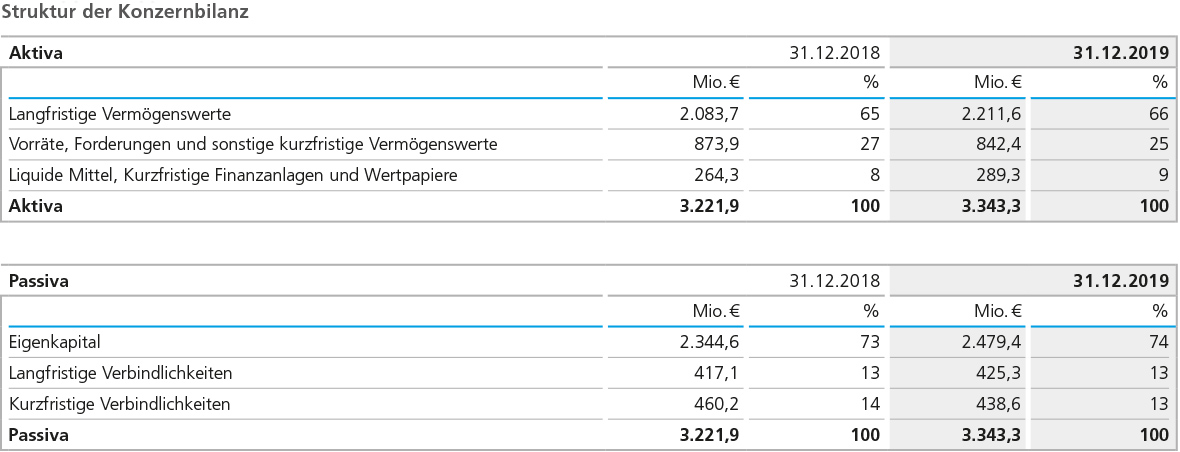

Bilanzstruktur

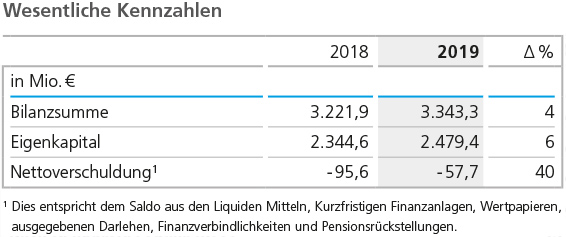

Im Verlauf des Geschäftsjahres 2019 stieg die Bilanzsumme des ALTANA Konzerns von 3.221,9 Mio. € auf 3.343,3 Mio. € an. Die Erhöhung um 121,4 Mio. € bzw. 4 % resultiert vornehmlich aus der anhaltend hohen Investitionstätigkeit, der erstmaligen Bilanzierung von Nutzungsrechten aus Leasingverträgen sowie Wechselkurseffekten. Vor allem die Veränderung des Euro im Verhältnis zum US-Dollar führte zu einem Anstieg der Buchwerte von Vermögenswerten und Schulden der US-Konzerngesellschaften im Konzernabschluss.

Die Immateriellen Vermögenswerte sanken leicht auf 1.023,9 Mio. € (Vorjahr: 1.044,2 Mio. €). Im zurückliegenden Geschäftsjahr erfolgten keine Unternehmens- oder Technologieübernahmen mit wesentlichen Auswirkungen auf das immaterielle Anlagevermögen. Deutlich angestiegen sind hingegen Sachanlagen, die sich von 868,2 Mio. € auf 970,8 Mio. € weiter erhöhten. Mit Zugängen von 146,9 Mio. € lag das Investitionsniveau in Sachanlagen wesentlich über den Abschreibungen (ohne Berücksichtigung des Zugangs von Nutzungsrechten aus Leasingverträgen). Zusätzlich haben Wechselkurseffekte zu einem Anstieg der Buchwerte in der Konzernwährung Euro geführt.

Die gesamten Langfristigen Vermögenswerte erreichten zum Bilanzstichtag 2.211,6 Mio. € (Vorjahr: 2.083,7 Mio. €) und lagen damit 127,9 Mio. € über dem Vorjahreswert. Ihr Anteil an der Bilanzsumme erhöhte sich leicht auf 66 % (Vorjahr: 65 %).

Die Veränderung der Kurzfristigen Vermögenswerte wurde insbesondere durch den Rückgang des Net Working Capital bestimmt. Sowohl Vorräte als auch Forderungen aus Lieferungen und Leistungen sind im zurückliegenden Geschäftsjahr infolge des Nachfragerückgangs und durch die Umsetzung von konkreten Maßnahmen gesunken. Die Verminderung des Vorratsvermögens um 6 % auf 348,8 Mio. € resultiert aus einem Abbau des Bestands an Fertigprodukten und aus einer reduzierten Bevorratung von Rohstoffen. Die Veränderung des Vorratsvermögens bestimmte auch maßgeblich die Entwicklung des gesamten Net Working Capital. So ist der Saldo des Vorratsvermögens, der Forderungen und Verbindlichkeiten aus Lieferungen und Leistungen um 14,8 Mio. € auf 547,0 Mio. € zurückgegangen. Die Reichweite des Net Working Capital, bezogen auf das Verhältnis zur Geschäftsentwicklung der jeweils vorangegangenen drei Monate, sank leicht auf 108 Tage, nach 109 Tagen zum Ende 2018. Damit entwickelte sich sowohl das absolute Net Working Capital als auch die Reichweite im Rahmen unserer Erwartungen. Anfang des Jahres hatten wir eine Veränderung des absoluten Net Working Capital analog der allgemeinen Geschäftsentwicklung und eine leichte Verbesserung der Reichweiten prognostiziert. Die Liquiden Mittel erhöhten sich im Jahresverlauf auf 264,6 Mio. € (Vorjahr: 239,7 Mio. €). Die gesamten kurzfristigen Vermögenswerte sanken leicht auf 1.131,7 Mio. € (Vorjahr: 1.138,1 Mio. €).

Auf der Passivseite ergaben sich Veränderungen vornehmlich durch den ergebnisbedingten Anstieg des Eigenkapitals. Das Eigenkapital des Konzerns erhöhte sich um 134,8 Mio. € bzw. um 6 % auf 2.479,4 Mio. € (Vorjahr: 2.344,6 Mio. €). Zurückzuführen ist der Anstieg auf den Konzernjahresüberschuss des Geschäftsjahres 2019 sowie zu einem geringeren Anteil auf positive Effekte aus Wechselkursveränderungen. Gegenläufig wirkten sich die Neubewertungen der Nettopensionsverpflichtungen aus. Die Eigenkapitalquote zum 31. Dezember 2019 stieg auf 74 % (Vorjahr: 73 %).

Als wesentliche Bestandteile der Finanzverbindlichkeiten weist der Konzern zum Jahresende 2019 unverändert Verbindlichkeiten aus Schuldscheindarlehen aus. Diese sind im abgeschlossenen Geschäftsjahr durch die Rückführung einer planmäßig fälligen Tranche (80,0 Mio. €) weiter reduziert worden und machen zum Jahresende noch 48,0 Mio. € aus, die unter den Kurzfristigen Finanzverbindlichkeiten ausgewiesen werden. Weitere maßgebliche Verbindlichkeiten entfielen zum Bilanzstichtag auf die erstmalig ausgewiesenen Verbindlichkeiten aus Leasingverpflichtungen in Höhe von insgesamt 42,9 Mio. €.

Die Summe der langfristigen Verbindlichkeiten wurde zum einen durch die Ausweitung der Pensionsrückstellungen infolge des weiter rückläufigen Rechnungszinses für die Diskontierung der entsprechenden Verpflichtungen beeinflusst. Zum anderen haben sich die auf der Passivseite bilanzierten latenten Steuern reduziert. Insgesamt stiegen die langfristigen Verbindlichkeiten um 8,3 Mio. € auf 425,3 Mio. € (Vorjahr: 417,0 Mio. €).

Die Summe der in der Bilanz zum 31. Dezember 2019 ausgewiesenen Kurzfristigen Verbindlichkeiten hat sich von 460,2 Mio. € auf 438,6 Mio. € reduziert. Hierzu beigetragen haben zum einen die gesunkenen kurzfristigen Finanzverbindlichkeiten aus Schuldscheindarlehen, die nur in Teilen durch die erstmalige Bilanzierung der Verbindlichkeiten aus Leasingverpflichtungen kompensiert wurden. Zum anderen sind auch die Verbindlichkeiten aus Lieferungen und Leistungen gesunken.

Die Nettoverschuldung, also der Saldo aus Liquiden Mitteln, Kurzfristigen Finanzanlagen, kurzfristig gehaltenen Wertpapieren, ausgegebenen Darlehen, Finanzverbindlichkeiten sowie Pensionsrückstellungen, wurde zum Bilanzstichtag auf 57,7 Mio. € reduziert, nachdem im Vorjahr eine Nettoverschuldung in Höhe von 95,6 Mio. € ausgewiesen wurde.

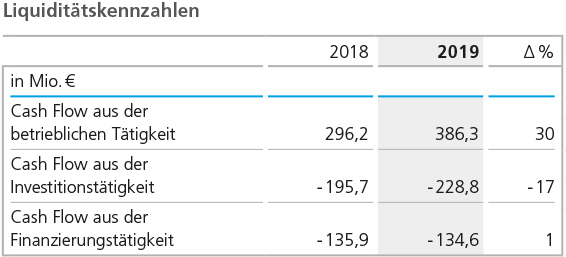

Grundsätze und Ziele der Finanzierungsstrategie

Die Finanzierung der operativen Geschäftstätigkeit soll grundsätzlich durch den im Rahmen der betrieblichen Tätigkeit erwirtschafteten Cash Flow abgedeckt werden. Gleiches gilt für den Bedarf an Investitionen, die dem kontinuierlichen Ausbau der Geschäftsaktivitäten dienen.

Daraus abgeleitet orientieren sich die Ziele unserer Finanzierungsstrategie daran, zum einen die im Konzern erwirtschafteten liquiden Mittel zentral zur Verfügung zu halten. Zum anderen wird ein Finanzrahmen angestrebt, der es ALTANA ermöglicht, Akquisitionen und auch große, über das gewöhnliche Maß hinausgehende Investitionsprojekte flexibel und schnell abzuwickeln.

Um diese Ziele erfolgreich umzusetzen, steuern wir nahezu die komplette Konzerninnenfinanzierung zentral über die ALTANA AG. Hierzu sind für die bedeutenden Währungsräume Cash Pools eingerichtet.

Aus der Emission von Schuldscheindarlehen bestanden zum Jahresende 2019 noch Verbindlichkeiten über insgesamt 48,0 Mio. €. Die Tilgung erfolgt 2020. Zudem besteht ein allgemeiner Konsortialkreditrahmen über 250,0 Mio. € mit einer Laufzeit bis 2022, der zum Bilanzstichtag nicht in Anspruch genommen wurde.

Diese Finanzierungsstruktur bietet ALTANA die notwendige Flexibilität, um kurzfristige und auch investitionsintensive Wachstumsopportunitäten angemessen nutzen zu können. Die Verteilung der Fristigkeit der genutzten Finanzierungsinstrumente ermöglicht es uns, die Tilgung der Verbindlichkeiten über die Zuflüsse aus dem operativen Cash Flow optimal zu steuern.

Außerbilanzielle Finanzierungsverpflichtungen resultieren aus Einkaufsverpflichtungen sowie Garantien für Pensionsverpflichtungen. Details zu den bestehenden Finanzierungsinstrumenten sind im online verfügbaren Konzernabschluss dargestellt.

Im Laufe des Jahres 2019 stieg der Bestand an Liquiden Mitteln um 24,9 Mio. € auf 264,6 Mio. € (Vorjahr: 239,7 Mio. €). Der Mittelzufluss aus der betrieblichen Tätigkeit lag mit 386,3 Mio. € deutlich höher als im Vorjahr (296,2 Mio. €), trotz des niedrigeren Konzernjahresüberschusses. Dies beruht insbesondere darauf, dass die Mittelbindung im Net Working Capital im Jahresverlauf reduziert wurde, während im Vorjahr noch ein Aufbau des Saldos der Vorräte, Forderungen und Verbindlichkeiten aus Lieferungen und Leistungen stattfand. Die Veränderung der Vorräte hat diese Entwicklung maßgeblich getrieben. Des Weiteren war im zurückliegenden Jahr ein höherer Anteil des Ergebnisses auf nicht zahlungswirksame Aufwendungen zurückzuführen.

Der Mittelabfluss aus der Investitionstätigkeit stieg im Vergleich zum Vorjahr auf 228,8 Mio. € (Vorjahr: 195,7 Mio. €). Die Investitionen in Immaterielle Vermögenswerte und Sachanlagen lagen zwar auf einem niedrigeren Niveau als im Vorjahr, allerdings erfolgte im Vorjahr die Rückzahlung eines ausgegebenen Darlehens über 71,0 Mio. € und auch die Ausgaben für Akquisitionen lagen 2019 höher als im Vorjahr.

Aus der Finanzierungstätigkeit flossen im Geschäftsjahr 2019 Mittel in Höhe von 134,6 Mio. € – und damit auf dem Niveau des Vorjahres (135,9 Mio. €) – ab. Die Abflüsse bei den Kurzfristigen Finanzverbindlichkeiten betrafen die planmäßige Tilgung einer Schuldscheintranche in Höhe von 80,0 Mio. € sowie Leasingzahlungen. Im Geschäftsjahr 2019 hat die ALTANA AG eine Dividende in Höhe von 50,0 Mio. € ausgezahlt (Vorjahr: 80,0 Mio. €).

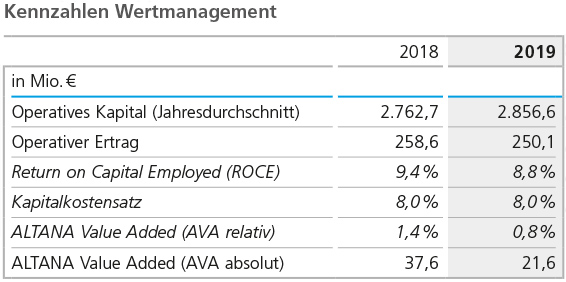

Die Veränderung des Unternehmenswerts wird bei ALTANA über die Kennziffer ALTANA Value Added (AVA) bestimmt, deren Berechnung wir im Abschnitt „Grundlagen des Konzerns“ erläutert haben. Im Geschäftsjahr 2019 konnte wieder ein positiver Beitrag zur Entwicklung des Unternehmenswerts erwirtschaftet werden, der jedoch unter dem Vorjahr und auch unter den Erwartungen lag.

Die umsatzbedingt rückläufige Ergebnisentwicklung spiegelt sich in einem gesunkenen operativen Ertrag wider, der mit 250,1 Mio. € nicht ganz das Vorjahr (258,6 Mio. €) erreichte und durch einen positiven Einmaleffekt durch die in die Berechnung einfließende Steuerquote begünstigt wurde. Gleichzeitig stieg das durchschnittlich im Konzern gebundene Kapital 2019 auf 2.856,6 Mio. € (Vorjahr: 2.762,7 Mio. €). Im Wesentlichen resultiert diese Erhöhung des Kapitals aus den hohen Investitionen in Sachanlagen in den zurückliegenden zwei Jahren. Auch veränderte Währungskursrelationen haben zu dem erhöhten Kapitalniveau beigetragen. Bei einem unveränderten Kapitalkostensatz von 8,0 % stiegen die Kapitalkosten auf 228,5 Mio. € (Vorjahr: 221,0 Mio. €).

Der Return on Capital Employed (ROCE) erreichte 2019 mit 8,8 % nicht den Vorjahreswert (9,4 %). Der absolute Wertbeitrag betrug im abgeschlossenen Geschäftsjahr 21,6 Mio. €, nach 37,6 Mio. € im Vorjahr, und der relative AVA sank von 1,4 % auf 0,8 % in 2019.

Die für 2019 prognostizierte leichte Verbesserung der Kennzahlen des Wertmanagements konnte aufgrund der schwächeren Ergebnisentwicklung nicht erreicht werden.

Gesamteinschätzung zum Geschäftsverlauf und zur wirtschaftlichen LageIm Jahresverlauf 2019 haben sich die gesamtwirtschaftlichen Rahmenbedingungen kontinuierlich verschlechtert, was zu einer sinkenden Nachfrage insbesondere aus der Automobilindustrie und im wichtigen Absatzmarkt China führte. Dadurch haben wir unsere Umsatz- und Ergebnisziele in 2019 nicht erreichen können. Die Auswirkungen des Umsatzrückgangs auf die Ergebnissituation konnten jedoch durch die frühzeitige Einleitung von umfassenden Gegensteuerungsmaßnahmen auf der Kostenseite zu einem wesentlichen Teil kompensiert werden, sodass die Profitabilität in unserem strategischen Zielkorridor lag. Gleichzeitig haben wir unvermindert die strategischen Aktivitäten zur Erschließung mittel- bis langfristiger Wachstumsfelder und die digitale Transformation weiter vorangetrieben. Die Bilanz weist Ende 2019 weiterhin eine sehr solide Struktur auf und bietet ausreichend Finanzierungsspielraum für Investitionen in nachhaltig profitables Wachstum. |